Mi a baj az MVNO-kkal Magyarországon?

A UPC Mobil október elsejei megszűnésével gyakorlatilag kijelenthető, hogy a magyarországi mobilpiacon tökéletes kudarc a virtuális mobilszolgáltatói (MVNO) modell, miközben több európai országban virágzik a szegmens. Az okokat boncolgattuk Wéber Mátyással, a KPMG telekommunikációs és média tanácsadójával.

Az MVNO-k azaz a virtuális mobilszolgáltatók (MVNO = Mobile Virtual Network Operator) piaca nagyjából 20 éve létezik a szabályozási környezet változásának köszönhetően (tevékenység körök szétválasztása). Ekkor jelentek meg először olyan vállalkozások, amelyek frekvencia jogosultságok és hálózat nélkül nyújtottak mobilszolgáltatásokat. A szolgáltatás alapját nagykereskedelmi szerződésekkel biztosították, inkumbens szolgáltatók hálózatain.

Európai fellegvár

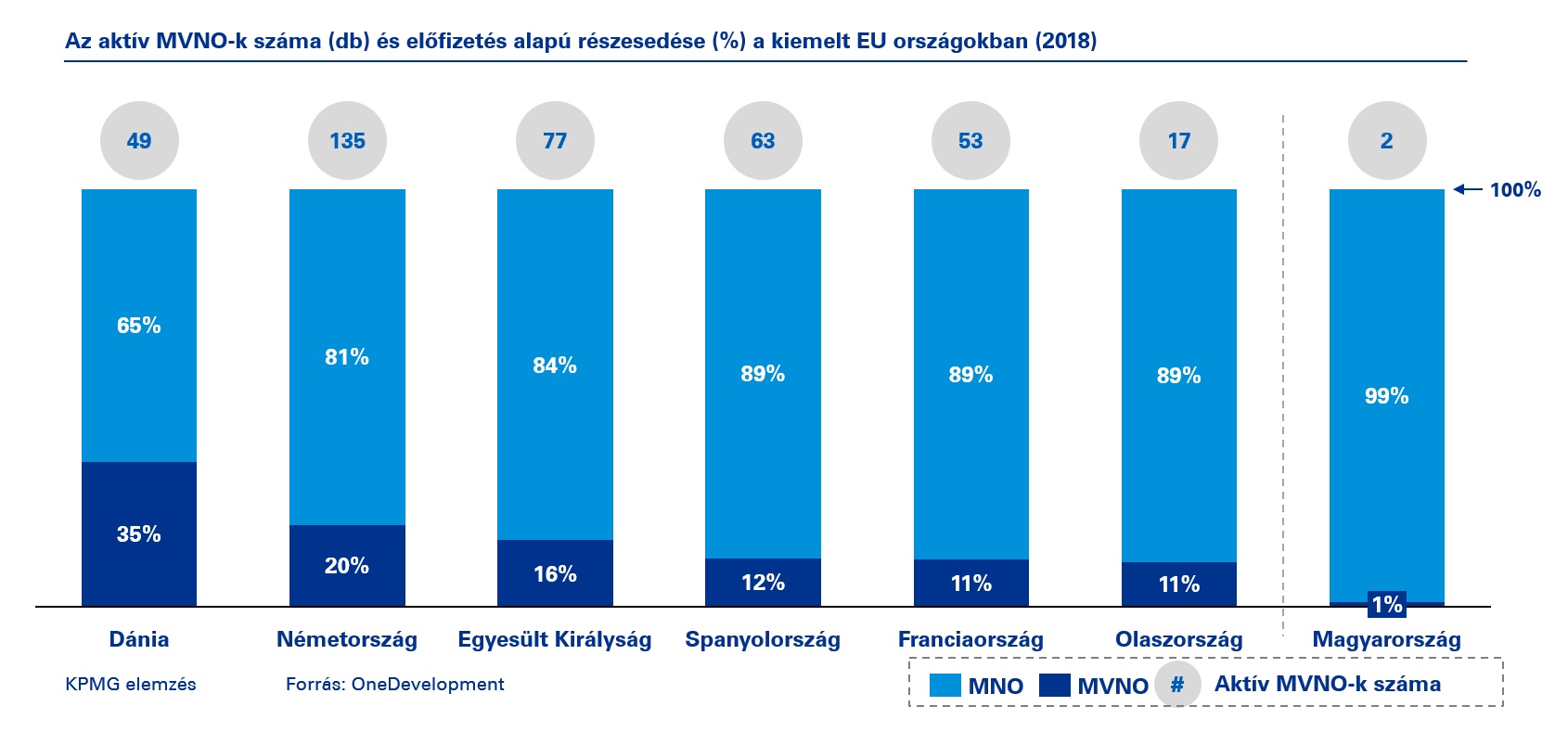

Az európai MVNO szegmens világszinten a legrégebbi és legérettebb MVNO piac. Összvolumen tekintetében figyelemre méltó adat, hogy 2018-ban az EU-s mobilelőfizetések közel negyede tartozott valamilyen MVNO szolgáltatóhoz (467 millió előfizetőből 111 millió a European MVNO Market report 2019 szerint). A szaturált piac és intenzívnek tartott verseny ellenére, azonban globális összehasonlításban is további potenciál látszik a szegmens növekedésére a szakértők szerint – mégpedig az új diszruptív technológiára és niche felhasználási területekről érkező igényekre való gyors reakcióképesség okán.

Európa különböző országaiban néhol jelentős előfizetés alapú piaci részesedést értek el saját brandelt és SIM kártyával rendelkező MVNO-k: térnyerésük Dániában és Németországban volt a legnagyobb a lenti számok alapján, ugyanakkor Európában a brit piacot szokás talán leginkább MVNO fellegvárnak tekinteni.

Égbe révedő informatikusok: az Időkép-sztori Mi fán terem az előrejelzés, hogy milyen infrastruktúra dolgozik az Időkép alatt, mi várható a deep learning modellek térnyerésével?

A német MVNO piac az egyik legnagyobb a világon a maga 48 millió előfizetésszámával és 11 Mrd dolláros bevételével – nagyrészt a 2014-es konszolidációnak köszönhetően, amikor a hálózati kapacitás 30%-a az MVNO-k használatába került. Az Egyesült Királyság MVNO piaci pedig a legzsúfoltabbnak tekinthető, hiszen 13,5 millió felhasználón 80-100 szolgáltató osztozik (de a legjelentősebb 6 MVNO viszi el ezen előfizetői bázis 86%-át) a KNect65 szerint.Alulra céloznak

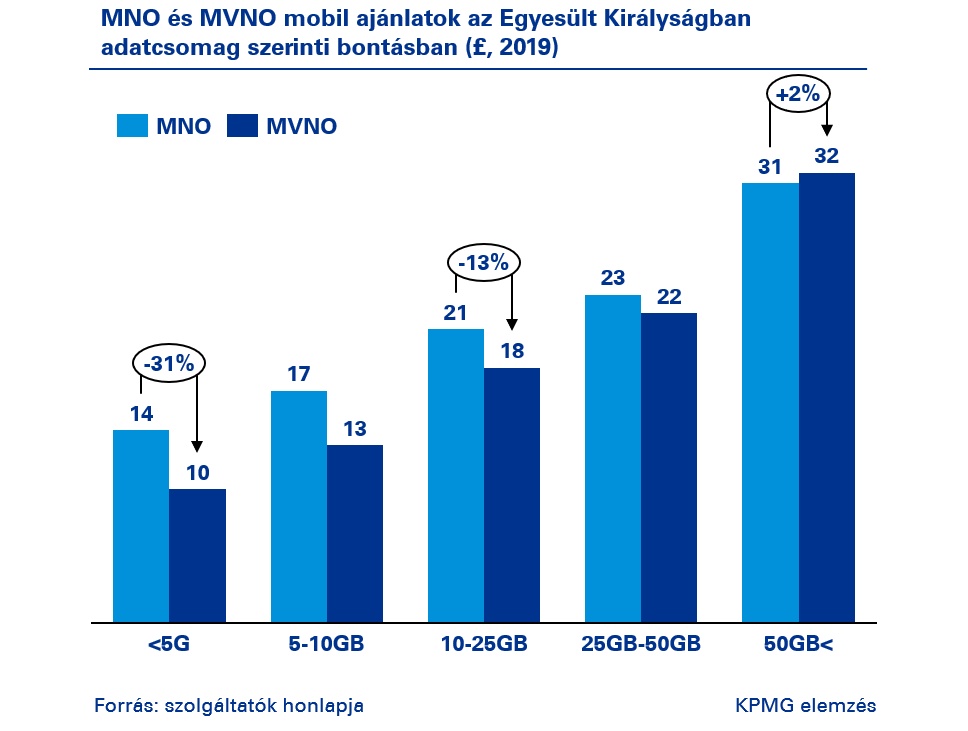

Üzleti modellt tekintve általánosságban elmondható, hogy ezek a szolgáltatók az alacsonyabb keresetű, alacsonyabb igényekkel rendelkező nagytömegű ügyfélbázist célozták diszkontált ajánlataikkal. Az angol piacon elérhető ún. „SIM only” ajánlatok tekintetében jól látszik, hogy az alacsonyabb adatmennyiséget tartalmazó csomagok esetében jóval versenyképesebb ajánlatokkal tudtak elindulni az MVNO-k.

A piac méretből adódó előnyöket jól tudták kihasználni az angol virtuális szolgáltatók: a Virgin Mobile már mintegy 20 éve van a piacon a Tesco Mobile pedig kiterjedt retail hálózatának köszönhetően időközben még a first mover Virgin-t is meg tudta előzni fogyasztó szám tekintetében.

Magyar ugar

Magyarországon azonban ilyen hosszú életű MVNO-kat egyáltalán nem találni és a UPC Mobil október 1-jei hivatalos búcsújával újabb gyengülést könyvelhet el a hazai MVNO piac.

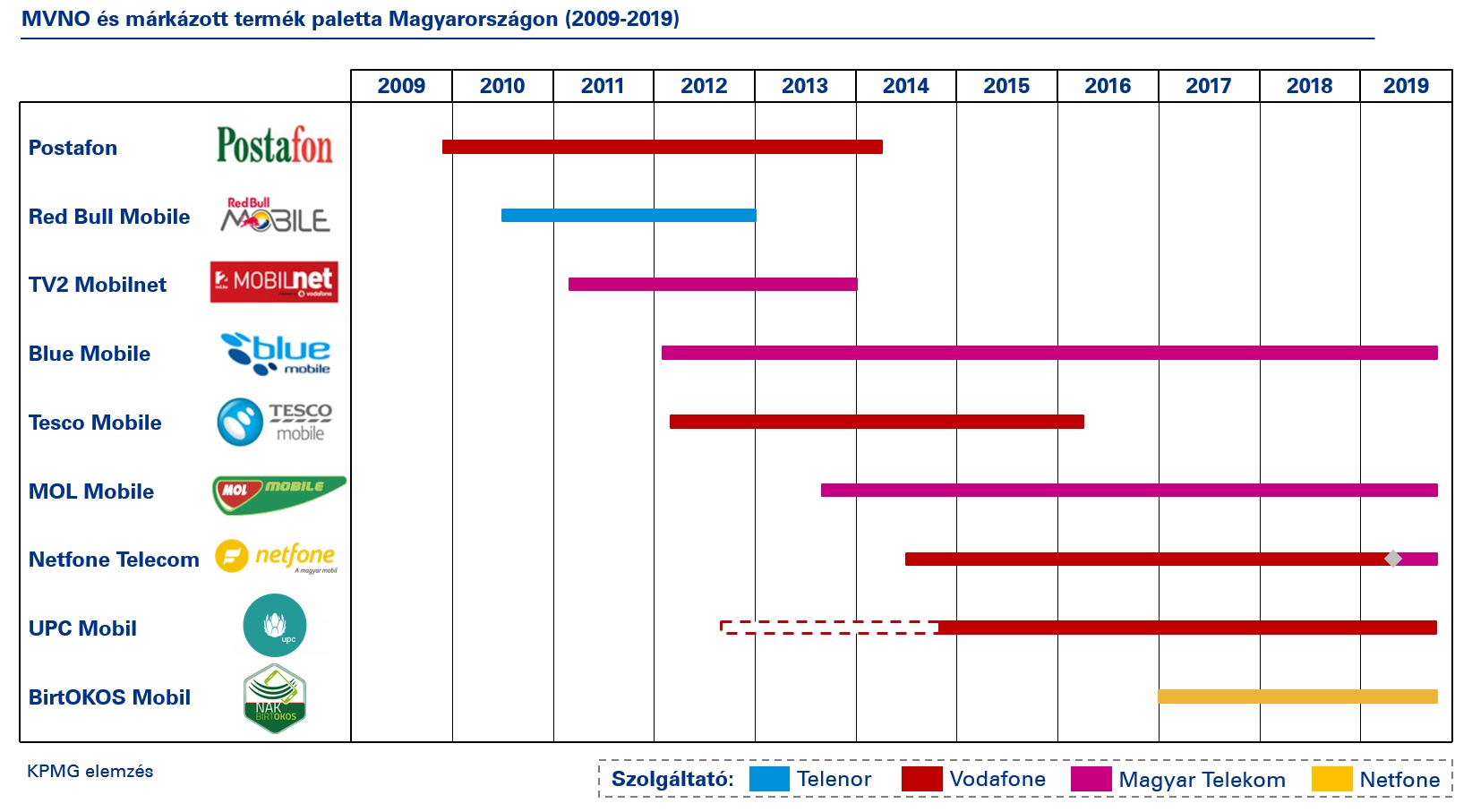

A hazai MVNO és márkázott mobil termékek piacának története 2009-re nyúlik vissza. Ekkor elent meg a Vodafone és a Magyar Posta közös mobilszolgáltatása, ami egy márkázott feltöltőkártyás (prepaid) díjcsomag volt és alapvetően a vidéken élő idősebb korosztályt célozta meg, erősen építve a Posta brandre (régen a vezetékes telefont is a Posta biztosította). A megjelenést követő első évben már látszott, hogy nem váltotta be a hozzá fűzött reményeket. Végül 2014 elején meg is szüntették az együttműködést a felek.

2010-től aztán sorra jöttek a márkázott termékek, a magyarországi inkumbensek mindegyike beszállt, azonban egyik kezdeményezés sem volt igazán hosszú életű. A jelenleg is működő márkázott mobilszolgáltatások közül a legkorábban a Magyar Telekom és a Lidl Magyarország partneri viszonyával létrejött Blue Mobile-t emelhetjük ki, amely a kezdeti várakozásoknak megfelelően több tízezer ügyfelet tudott akvirálni a prepaid piacon, részben a készülékajánlata miatt.

Az első multinacionális MVNO-nak tekinthető Tesco Mobile 2012-ben kezdte meg működését Magyarországon a Vodafonnal közös tulajdonban lévő cégen keresztül. A szakma nagy reményeket fűzött a Tesco magyarországi kezdeményezéséhez, hiszen az Egyesült Királyságban nagy sikereket ért el MVNO-ként. Külön érdekesség, hogy ez volt az első olyan MVNO, melynek saját előhívószáma volt, ezzel is megkülönböztetve magát az inkumbens szolgáltatóktól. Az együttműködés nem bizonyult kellően gyümölcsözőnek a Tesconak ezért 2015 elején kiszállt a közös vállalatból, végül 2016 áprilisában a Vodafone beolvasztotta a Tesco Mobile ügyfeleit – nagyságrendileg 66 ezer fogyasztóról beszélhettünk akkoriban - a sajátjai közé.

2013-ban megjelent a piacon a MOL saját márkás terméke a MOL Mobile, melynek a szolgáltatást a Magyar Telekom biztosítja. A jelenleg is elérhető termékeket kizárólag a töltőállomásokon értékesítik. A termékek kizárólag prepaid hang és mobilinternet hozzáférést biztosítanak.

Telkók is beléptek

2014-ben megjelent 2 MVNO is, elsőként a Netfone, mely egy magyar háttérrel rendelkező telekommunikációs cég, másodikként pedig a UPC Mobil a Liberty Global tagjaként. A Netfone Telecom és a UPC is ezzel a lépéssel elérte, hogy a telekommunikációs szolgáltatások teljes palettáját nyújthassa ügyfeleinek. Mindkettőjük hálózati partnere a Vodafone volt a kezdetben, ám idén a Netfone váltott és átszerződött a Magyar Telekomhoz, ezzel precedenst teremtve hazánkban.

Üzleti modell szempontjából is újat mutatott számunkra 2017-ben, mikor szerződést kötött a Nemzeti Agrárgazdasági Kamarával az újonnan induló BirtOKOS Mobil szolgáltatójaként, tehát MVNO-ként lett külön brandelt terméke egy jól lehatárolt szegmensben.

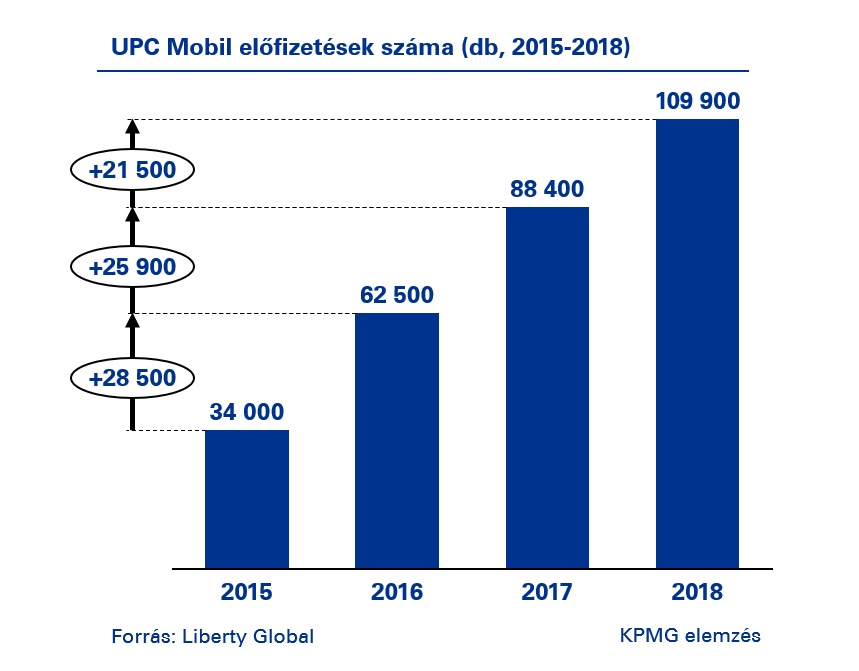

Mindezek közül talán a UPC MVNO terméke járta be a legreménykeltőbb karriert. A UPC két lépésben vált teljesértékű MVNO-vá ugyanis kezdetben csak mobil internetet értékesített, majd 2 év után a teljes mobilszolgáltatási portfolió elérhető lett a UPC Mobil brand alatt. Az ügyfélbázis évről évre dinamikusan nőtt, viszont az jól látszik az alábbi ábrán, hogy a növekmény évről évre csökkent. Ezzel együtt kijelenthetjük, hogy a magyarországi MVNO-k között a UPC Mobil volt a legsikeresebb.

De miért nem működött itthon?

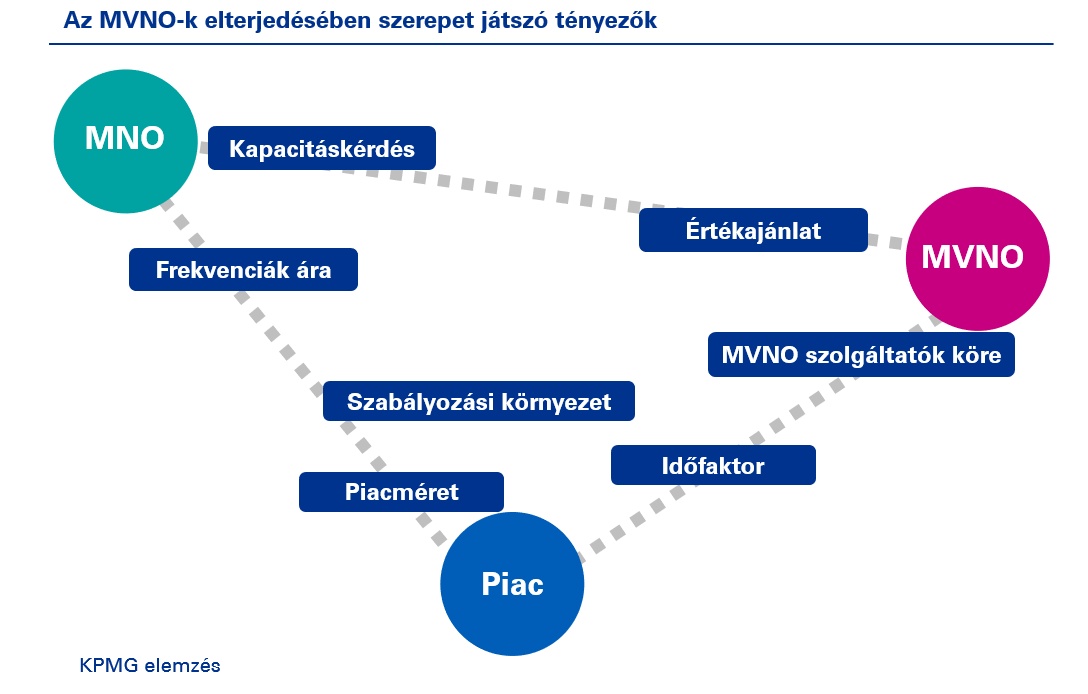

Az európai kitekintésben bemutatott adatok alapján látható, hogy az MVNO-k számos országban csábító alternatívát tudnak nyújtani a felhasználóknak, míg hazánkban nem igazán tudta megvetni a lábát ez a működési modell. Vajon milyen tényezők állhatnak a kialakult eltérő mobil piaci berendezkedés mögött, amiket érdemes lehet megvizsgálni?

- Frekvencia jogosultságok ára: Az egyik legjelentősebb CAPEX tétel az MNO-k számára a frekvencia jogosultságok költsége (értékesítési és licence díjak). Ahol a verseny vagy az értékesítés feltételei jelentősebb költést eredményeztek, ott nagyobb valószínűséggel kényszerültek rá az MNO-k, hogy üzleti potenciálként tekintsenek a nagykereskedelmi értékesítésre.

- Az MVNO-k értékajánlata: Az MVNO-k által tervezett szolgáltatástartalom (árazás, minőség, célcsoport, stb.) a tekintetben befolyásolja az MNO-k együttműködésre vonatkozó döntését, hogy egy nem kellően megkülönböztetett ajánlat a saját ügyfélbázisára jelent veszélyt, melyhez – egyéb kényszertő körülmény hiányában – az MNO-k értelemszerűen nem asszisztálnak. Úgy tűnik, hogy az értékajánlatok hazánkban jórészt kedvezményes csomag és készülék árakra koncentráltak, melyek fenntartása jelentős költségtételt is jelent. Szintén releváns szempont lehet a szolgáltatás fogyasztói megítélése és kérdés, hogy a már ismert szolgáltatói körön kívüli szereplőktől (pl. Tesco vagy MOL brand alatt) a hazai lakosság kíván-e egyáltalán mobilszolgáltatást igénybe venni, még akár úgy is, hogy az kedvezményesebb.

- Kapacitáskérdés: Jellemzően azokban az országokban tudott nagy számú MVNO piacra lépni és megerősödni, ahol az MNO-k felesleges kapacitással rendelkeztek, így számukra is vonzó üzleti opció volt percek és GB-ok nagyobb csomagban értékesítése.

- Szabályozási környezet: Habár az uniós szabályozás harmonizálása már liberalizálta a piacot hazánkban is, így évek óta nincs jogszabályi akadálya az MVNO-k színre lépésének, ez nem eredményezett ugrásszerű MVNO megjelenést – ellentétben például a finn vagy a dán piaccal (2003-2004-ben nagyságrendileg 20-20 új belépő). Egy darabig úgy tűnt, hogy a vezetékes szegmensben lejátszódó folyamat ismétlődik meg a mobil szektorban is, ahol az NMHH árszabályozó döntése tudta kikényszeríteni a vezetékes hálózat tényleges megnyitását, ugyanakkor 2015-ben a mobil hívásvégződtetési díj jelentős mértékű csökkentése (7,06 Ft-ról 1,71 Ft-ra) sem élénkítette fel érdemlegesen a piacot. A szabályozás tekintetében ugyanakkor még lenne tér a piacbővítés ösztönzésére a JPE szolgáltatók számára előírt kötelezettségekhez vagy frekvenciajogosultságok szerzéséhez kapcsolódóan.

- MVNO szolgáltatók köre: Ez az üzleti modell nem csak hírközlési vállalatok és kiskereskedelmi láncok számára jelenthet bővülési potenciált, az európai példákat tekintve további érdekelt szektorok a média, pénzügy, autóipar, vagy különböző, nagy adatforgalommal járó alkalmazások tulajdonosai – hazánkban ennek ellenére a piacra lépők köre a telekommunikációban és kiskereskedelemben érdekelteket mozgatta csak meg iparági szinten.

- Időfaktor: Az MVNO-k elterjedését nagyban befolyásolni látszik az, hogy mikor tudtak becsatlakozni a szolgáltatásnyújtásba e szereplők. A bemutatott, EU-ban az MVNO-k számát is piaci erejét tekintve élen járó országokban 18-20 éve érhetőek el ilyen típusú szolgáltatások, így a szolgáltatók még az előfizetőszám bővüléséből is jócskán részesedni tudtak. Hazánkban a mobil előfizetés penetráció (aktivált SIM kártyák lakossághoz viszonyított aránya) 2018-ban 114% volt, azonban a piac már 2007-ben szaturáció közeli állapotba került. Új felhasználó bevonzása így már az első magyar MVNO-k megjelenésekor is nagyobb erőfeszítést igényelt.

- Piacméret: Az élen járó EU tagállamok többsége lakosságszámban sokszorosan túlszárnyalja Magyarországot. Egy valamilyen niche szegmenst célzó új szolgáltató számára a magyar piac nagyon kicsinek bizonyulhat előfizetőszám és üzleti potenciál tekintetében – ami szintén hozzájárulhatott a kisebb belépési kedvhez.

A fenti szempontok mérlegelése alapján az MVNO-k térnyerése Magyarországon elsősorban a Nyugat-Európához képesti időbeni csúszásból és a piacméretben rejlő korlátokból eredeztethető. A klasszikus MVNO modell így nem tudott hazánkban profitálni az előfizetőszám bővüléséből, a – hűségszerződésekkel kötött – felhasználók átcsábításához pedig nem jött létre elég erős brand vagy vonzó ajánlat. A szabályozási környezet kedvezőbbé válására belépő első klasszikus MVNO, a Tesco mobil úgy tűnt, hogy rácáfol erre a kudarcra ítéltségre, azonban a Tesco kihátrálása után ez a sikertörténet sem folytatódott.

Mit hozhat a jövő?

Bár a klasszikus MVNO modell eddig nem bizonyult megvalósíthatónak Magyarországon, a technológia fejlődés következő szintje azonban újabb lehetőségeket rejthet magában. A minden szempontból sokkal hatékonyabb 5G hálózatok kapacitásbősége és network sharing megoldások mentén csökkenő infrastruktúra alapú verseny az MNO-k együttműködési hajlandóságát növeli. Míg értékajánlat oldalon az 5G technológia által lehetővé váló újszerű felhasználási területek kiaknázása nagymértékű specializációt jelent egy MVNO számára. Ilyen új területek leginkább B2B modellben képzelhetők el, gondoljunk csak az önvezető autókkal kapcsolatos fejlesztésekre, vagy a felhő alapú szolgáltatásokban rejlő, az IoT szegmens szereplőivel való együttműködésben rejlő lehetőségekre.

Másrészt a hagyományos MNO-k számára sem egyértelmű már a kizárólag saját utas megoldás, hiszen az új generációs hálózat teljes kiépítése önmagában rendkívüli beruházásokat jelent a szolgáltatók számára. Erre kézenfekvő válasz lehet a már említett network sharing modell, melyek során a megszerzett frekvenciákon az egyezségre lépő szolgáltatók közös használatú infrastruktúrát építenek ki. Azonban már frekvenciaszerzés nélküli modellek is elképzelhetőek az MNO-k számára – egyes hálózati elemek egy szolgáltató általi, akár állami támogatás mellett megvalósuló kiépítése esetén. Ez azt eredményezné, hogy maguk az MNO-k is bérleti szerződés keretében férnek hozzá ehhez az infrastruktúrához. Ez a szcenárió leginkább a milliméter hullámú, „úttörő” 5G sávként kijelölt 26 GHz-es frekvencia esetén emlegetett, ahol a sáv adottságaiból adódóan sokkal több torony, jeladó és -vevő egység kiépítése indokolt és a költséghatékonyság érdekében a hálózat duplikálása elkerülendő.